Definicja kryterium kwalifikowanego korzystającego znajduje się w art. 86a §4 Ordynacji podatkowej. Na jej podstawie kryterium kwalifikowanego korzystającego uważa się za spełnione, jeżeli:

- przychody lub koszty korzystającego, albo wartość aktywów tego podmiotu w rozumieniu przepisów o rachunkowości, ustalone na podstawie prowadzonych ksiąg rachunkowych, przekroczyły w roku poprzedzającym lub w bieżącym roku obrotowym równowartość 10 mln euro, lub;

- udostępniane lub wdrażane uzgodnienie dotyczy rzeczy lub praw o wartości rynkowej przekraczającej równowartość 2,5 mln euro, lub;

- korzystający jest podmiotem powiązanym w rozumieniu art. 23m ust. 1 pkt 4 ustawy o PIT lub art. 11a ust.1 pkt 4 ustawy o CIT z takim podmiotem. Przesłanka ta dotyczy powiązania z podmiotami, których przychody/koszty/wartość aktywów przekroczyły w roku poprzedzającym lub w bieżącym roku obrotowym równowartość 10 mln euro.

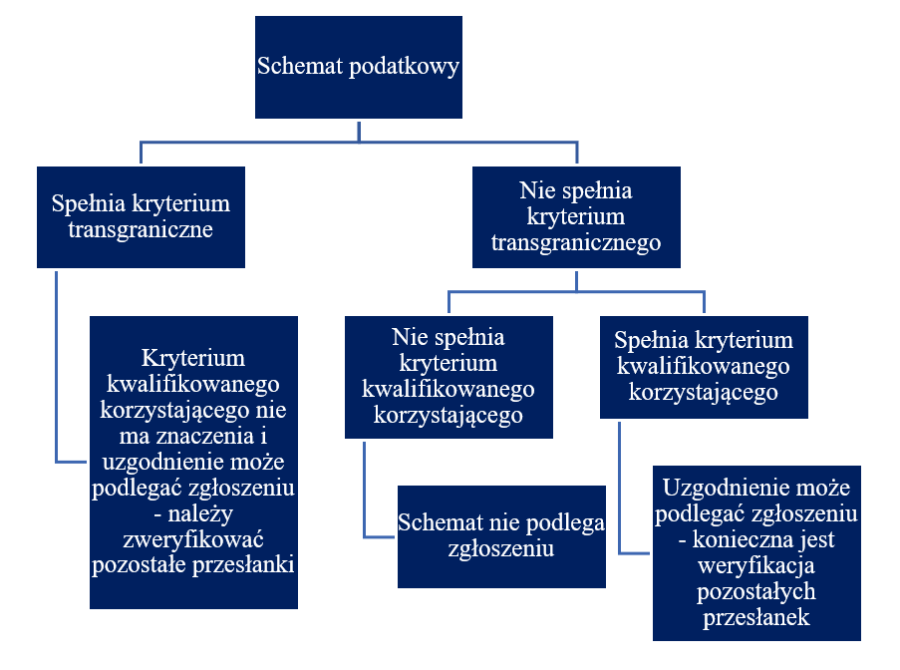

Spełnienie kryterium kwalifikowanego korzystającego decyduje o powstaniu obowiązku informowania o schemacie podatkowym w zakresie schematów innych niż schemat podatkowy transgraniczny. Obowiązek przekazania informacji o schemacie podatkowym nie powstaje, gdy:

- uzgodnienie jest schematem podatkowym, innym niż schemat podatkowy transgraniczny, ale

- dotyczy korzystającego, dla którego nie jest spełnione kryterium kwalifikowanego korzystającego.

W przypadku podmiotów nieprowadzących ksiąg rachunkowych, przychody i koszty ustala się zgodnie z ustawą o PIT lub ustawą o CIT w odpowiednich latach podatkowych, z kolei wartość aktywów jest ustalana zgodnie z ich wartością rynkową w odpowiednich latach kalendarzowych.

Powyższe progi kwotowe spełniają funkcję progu de minimis w odniesieniu do schematu podatkowego innego niż schemat podatkowy transgraniczny. Należy również pamiętać, że kryterium kwalifikowanego korzystającego ma znaczenie wyłącznie w przypadku krajowych schematów podatkowych.

Oceny czy dany podmiot jest kwalifikowanym korzystającym należy dokonać w momencie rozpoczęcia biegu terminu do przekazania informacji o schemacie podatkowym.

Autor: Olga Kamińska ? asystent podatkowy